关注并标星36氪

每天3次,打卡阅读

更快更深刻洞察互联网商业

━━━━━━

文|小派克

来源|Odaily(ID:o-daily)

10 月中旬,芝加哥商品交易所(以下简称: 芝商所)披露了一组比特币期货在 2018 年的交易数据,比特币期货在芝商所不管是日均交易量还是持仓量,都在直线增长。

即第三季度日均交易量相比第二季增长 41% ,比第一季度增长 170% ;持仓量相比第二季度上涨 19% ,比第一季度上涨 89% 。

芝商所被 Usechain 创始人曹辉宁称为美国最赚钱的交易所。

跟芝商所关于比特币期货的数据一致,曹辉宁也注意到了,在数字货币现货交易低迷的当下,比特币期货的市场却在快速增长。拥有多年金融背景的他,曾公开表示,数字货币的金融衍生品市场是一个值得挖掘的巨大藏宝库。而比特币期货只是数字货币衍生品中的一种。

此前,也早已有业内人士注意到,近半年来,数字货币交易走势低迷平缓,不少币圈人士炒币再难像牛市那样容易赚钱,纷纷投身期货等数字货币衍生品交易。

它能放大你的资金

2014 年徐明星计划上线比特币期货合约的时候,大概没有想到,有天会被人围堵。

过去一个月中,他的北京办公室迎来了络绎不绝的维权者。理论、咒骂、甚至服毒威胁,声讨他是如何骗得大家血本无归的。因此,徐明星现在外出都需要保镖相随,可以说比港片还港片了。

在众多的维权群里,大家一边咒骂这个“骗子”,一边相互劝告要远离“期货”,另外一边却又时刻关注行情,相互讨论和分析:此刻,此币是否值得入手。如果说鱼的记忆只有 7 秒,这些人的记忆似乎比鱼还短。

与此同时,一些聪明的大脑们却正在思考,如何将维权者想要远离的期货以及其他金融衍生品带入数字货币领域。

对专业玩家来说,他们有数不清的做多做空策略,期货对他们来说就是美好的代名词。

“你不需要很多本金,它可以放大你的资金,也不需要八面玲珑的人际关系,只需要凭借自己的聪明才智就可以实现财富的迅速积累。”一位专门做数字货币期货策略的从业者告诉 Odaily 星球日报。

在期货行业,从业者们有一个乔布斯般的偶像,利弗莫尔,美国人。上述数字货币期货从业者告诉 Odaily 星球日报,他第一次读利弗莫尔的故事,就被书中那位白手起家的天才做手深深吸引 。

“他的睿智头脑,不羁个性,挥金似土等等这些也都是我对自己的幻想。不靠背景、关系,自由生活,独自作战,一举成名,财务自由,这些都是我对期货市场的最终梦想……”

但对另外一些玩家来说,期货又是“恶魔”的代名词。从 OK 的维权群里任意拉一个人出来,都是一部数字货币期货交易的血泪史。

用衍生品扩大市场

一直以来,努力将比特币 ETF 推上市的 Winklevoss 兄弟在业内备受关注。

他们 2013 年推出 Winklevoss Bitcoin Trust 交易所交易基金 (ETF) ,从那时开始,便一直孜孜不倦地向美国证券交易委员会 (SEC) 递交文件,申请将此ETF基金在纳斯达克挂牌上市。虽屡遭拒绝,但从未放弃。即便是 5 年后的今天,SEC 对 Trust ETF 的态度已经成为周期性的新闻,每次出来市场都要随之或大或小地波动一下。

2017 年 12 月,兄弟两人又和“芝商所”联手推出比特币期货。他们被称为华尔街之狼身后的猎人,整日斡旋于华尔街机构之间,致力于将比特币推入主流市场。

要问他们为何如此努力?还要看金融衍生品的魔力。

金融衍生品是指,一种根据事先约定的事项进行支付的双边合约,其合约价格取决于或派生于原生金融工具的价格及其变化。

就拿期货来说,在传统金融领域,期货被称为金融王国皇冠上的耀眼明珠,但也是魔鬼撒旦手中,通往地狱之门的钥匙。

数字货币期货不外如此。它实际上是以某种数字货币的价格为标的的一种合约。合约规定,持有用户可以在将来某一天,以当前约定的价格,通过比特币或者法币来结算差价,即交割。

而它的本质在于杠杆交易。比如,你要用 6600 美元的价格买 1 手次周比特币期货合约。如果你选择了 10 倍杠杆,你只需花 6600*10%=660 美元的保证金。如果下周五交割日比特币价格涨到 7000 美元,那么你的账户就会增加 7000-6600=400 美元。加上原来 660 美元总共 1060 美元。

这个时候我们可以算一下,比特币价格涨了 6.01%(7000/6600-1),而你的账户收入增长了 60.1%(1060/660-1),是比特币价格涨幅的 10 倍。

当然,如果交割日那天比特币价格跌了,你的损失也会是比特币价格跌幅的 10 倍。有些账户的跌幅超过保证金数量时就会爆仓,即亏损。

10 倍只是最小的门槛,还有 20 倍,50 倍,100 倍……

另一方面,万众瞩目的比特币 ETF 如果申请上市成功,意味着什么。

比特币 ETF 的运作类似于黄金 ETF ,即先由大型黄金生产商向基金公司寄售实物黄金,随后基金公司以此为依托,在交易所公开发行基金份额,销售给各类投资者,银行和经纪商则负责承销。

这类做法会进一步降低投资门槛,扩大投资者范围,将不熟悉数字货币领域的投资者带入这一市场。

同样以黄金 ETF 为例,2003 年 4 月澳大利亚证券交易所首个黄金ETF诞生,间接促成了此后长达十年的黄金大牛市。

如果比特币 ETF 这次能被顺利开放,则意味着全球大量的机构资金能够通过合法通道入场。

除此之外,还有期权。期权是指现在约定将来可以交易某份资产的权利,是一个选择权。根据行权日标的资产的价格是否会让自己受益,选择是否交易。如果面临亏损,你有权利选择不交易。

与期货相比,不会出现爆仓的情况,因此多了一份保险。

数字货币场外期权交易平台 coinderi 创始人杨磊告诉 Odaily 星球日报,期权类型产品分为场内期权和场外期权。场内期权是标准化的合约,主要针对普通投资者。

而场外期权是定制化合约,比如有看涨产品、看跌产品、固收产品、保险产品,然后根据需求定制这几个类型产品的不同维度。用户则通过产品锁定期权价格, 到期后按照指定的期权合约进行行权。

Usechain 创始人曹辉宁曾表示:“参与一个项目的投资,门槛至少是一个以太坊,约三百美金,两千多人民币。这对普通人来说,仍然是一个较高的门槛,但如果通过期权的方式,相当于他有权利买你的币,就可以选定用 0.1 个以太坊投资,约 30 多美金。门槛降低,大家更愿意参与。这相当于,用金融衍生品的方式扩大市场。”

套利的游戏

衍生品来了,紧跟其后的便是套利模型。Odaily 星球日报近日走访了从 13 年便开始做量化套利基金的 Pcoin ,试图从中探访一些套利手法。

Pcoin 创始人尹洪亮告诉 Odaily 星球日报, 套利全称是统计套利,是传统量化交易方式的一种,另一种常见的方式是算法交易。算法交易是目前市面上量化团队常用的策略,本质上是用机器代替人进行低吸高抛的单边交易,实际上存在不小的风险敞口。

而统计套利在传统交易中被叫做绝对收益,比如常见的“搬砖”,因为低买和高卖是在几乎同一时间操作的,因此收益相对是确定的。由于对金融层面的专业度要求较高,目前只有较成熟的量化团队才会做纯套利的策略。

统计套利分为四类:

一、现现交易,主要是赚取不同交易平台的现货差价来赚取利润。因为不同平台交易对象一般不是同一批人,所以两边的市场价格有时候会有一些不一致。

二、期现交易,主要是利用期货价格和现货价格的溢价来赚取利润。因为期货是一个远期的商品,同时又可以用杠杆,而市场又没那么理性,所以会导致期货的价格在现货的价格之间上下波动。

三、期期交易,主要是赚取期货市场与期货市场之间的差价。这种要特别注意不同期货的交割规则,研究是否存在价格不回归的情况。

四、多角套利,假如你先用 USDT 买入 BTC ,然后再用 BTC 买入 ETH ,然后再用 ETH 换回 USDT 。这样运转一次获得的利润就叫三角套利。如果这里面再加入其他交易对,就叫多角套利。

尹洪亮认为,统计套利模型的特点是,收益确定且稳定,与币价走势、高低没有直接关系。同时由于套利削减了不同币种、不同交易所、不同金融产品之间的差价,对整个数字货币市场的交易公平性起到了至关重要的作用。

而前文提到的算法交易,更多是趋势类交易,是不确定性的,这类交易的特性是赚的时候赚非常多,跌的时候也会跌非常多。

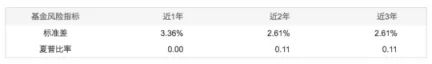

他表示,对普通投资者来说,选择量化产品除了看收益率,更重要的是看收益率背后所承担的风险。比如两款产品,一个是无回撤(回撤指当前的价格距最高点是多少,回撤越小风险越小)风险,年化收益预估是 10% ,另一个是有回撤 7% 风险,年化收益预估是 15% 。那选择第一个产品可能更好一些,因为在收益差距不大的情况下,第二个承担的风险比较多。所以,普通投资者可以通过收益率、回撤值、夏普比率这三个指数来观察基金的好坏。

其中除了常见的收益率和回撤值以外,夏普比率是传统金融里常用的一个指标,指的是每冒一块钱的风险能获得多大的收益,即风险收益比,值越大越好。尹洪亮说,在 A 股当中,如果扣除稳健的货币基金,剩下的 839 只基金当中,夏普比率大于 1 的只有 15 只基金。

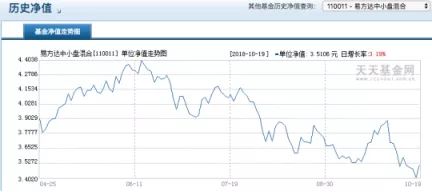

只有这 15 只基金是风险收率相当的。一般来讲,夏普能到 1.5 和 2 的基金已经非常少。但是数字货币的产品能做到 11.2 ,也就是风险相同的情况下,收益是传统基金的 10 倍以上。 Odaily 星球日报根据 Pcoin 提供的 alpha1 产品近 5 个月的数据,以及在天天财富网高收益型产品中,抽取了日增长排名第一的基金,易方达中小盘混合 (110011) 。将二者近 5 个月来的净值走势图进行对比。如下:

易方达中小盘混合 (110011) 近 6 个月的单位净值走势图

阿尔法 e 产品近 5 个月实盘净值走势图

从二者的夏普比率中可以看到,alpha1 的夏普比率是 9.8718 ,易方达的夏普比率是 0 以上。之所以有这么大的差距,尹洪亮认为,因为数字货币是一个单品种多市场的标的,而在传统市场很难找到这样的标的物。

但量化套利并不是绝对无风险。

风控体系不成熟

当被问到,量化套利的主要风险来自哪里?尹洪亮告诉 Odaily 星球日报:“主要来自交易所不太成熟的风控体系”。

比如今年 3 月份 OKEx 交易回滚事件,以及 7-8 月份的大比例穿仓分摊。

“那时我们在 20% 的差价开满了仓位,然后等价格回归,但是 OKEx 回滚了。如果那天不回滚,我们会赚的更多一些。当时做趋势交易并且保证金不充足的投资者可能就会被瞬间刺穿仓位。”尹洪亮回忆起当时 OK 交易回滚时的场景。

在此他解释了何谓穿仓。“在急涨急跌的行情下,部分被爆仓的订单,是来不及以目标价格执行平仓的,造成获利方获取的利润中,有一部分是不存在的。平台目前的规则,会让所有赚钱的用户来按照盈利比例分摊这部分损失。因此,穿仓风险是不可预估的。”

当被问到, OKEx 期货为何会出现这么多问题时,他说:“我不觉得是平台本身在作恶。因为平台上的交易量太大了,树大招风,会有很多作恶者去恶意控盘或攻击对手盘。”他认为,平台的技术力量和风控体系不成熟是主要原因。

除了交易所之外,所有的专业数字资产管理平台的运作模式实际也存在很大的风险。比如,传统基金会有第三方托管来专门管理投资者的资金,但数字货币基金基本都不会。

“需要一个公信力比较强的第三方托管机构。”尹洪亮说道。

说到数字货币领域的第三方信托机构, Odaily 星球日报认为,这一角色很有可能将由数字钱包技术服务商来承担。

起先因矿机出名,现任 cobo 数字钱包创始人的鱼神告诉 Odaily 星球日报, cobo 钱包不仅仅存储普通投资者的私钥,他们也有专门针对机构的业务,包括资金托管、存储等。

“数字货币期货才刚刚起步,我们需要一个过程,传统期货早期要比现在乱得多。” 尹洪亮说。

或许也正是因为这是一个不成熟的市场,因此可以获得很高的风险收益比。已经进入这一领域的人无一不是追求高风险高收益的玩家。市场越平静,他们越希望借助杠杆的力量将波动放大。

以数字资产期货、期权等衍生品为主的交易平台 JEX 创始人陈欣也告诉 Odaily 星球日报,眼下数字货币低迷的情况下,买现货意义不大。

她认为,现货交易仅有看涨功能,现货市场缺乏有效杠杆的情况下,投资收益预期并不理想。投资者投资期货或期权等衍生产品,一方面可以在合适的时机,通过看空功能实现做空盈利,另一方面,也可以利用衍生品杠杆特性,提高资金利用率,避免大量资金被锁定在现货市场中。

当被问到,金融玩法对数字货币市场的价值时,尹洪亮认为,金融的属性越多,越有助于价格健康和稳定。比如没有量化机器人的存在,庄家去拉盘和砸盘会更容易一些。

“如果你是一个庄家,想去控盘,这个时候你想在 OK 交易所把币价拉起来。当你拉盘的时候,意味着 OK 的价格要比其他交易所高很多。这个时候机器人一定会拿它自己全部的身家去赚这些差价的钱。”他解释。

后记

向市场寻求增量,是当前这个行业的难题。金融衍生品不管是从降低门槛的角度还是从传统市场引流的角度,都被寄予厚望。

况且乱世出金融。我们甚至可以猜想,不久之后,还会有更多的对冲基金、套利基金、爱思欧基金等陆续入场。

但我们是否应该担心,在这个监管体系几乎缺席的市场中,被寄予厚望的衍生品会使区块链行业成为一个高风险的套利游戏?就像大多数人问的,区块链的下一场会是金融主导吗?目前还没有人能给出这个答案。

标星36氪,每天获取圈内最新资讯

成为进阶互联网人

推荐阅读

点击图片即可阅读